消費税の宿命――「逆進性」

消費税は「税負担の水平的公平性の確保に資する」(財務省サイト)一方で、増税にともなう負担感は低所得者ほど顕著になる。「逆進性」と呼ばれるこの現象はいわば消費税の宿命のようなもので、軽減税率はこれを緩和しようとする制度だ。

ただしこの軽減税率、すこぶる評判がよろしくない。税制で重要な「公平性」「簡素さ」「透明性」のいずれにおいても難ありとされているからだ。

3つの問題の具体例

「簡素さ」の問題については、後で食べる分とイートインで食べていく分を同じ決済の中で処理する際の煩雑さが典型例だ。客はまだしも店側は、遵法精神を発揮して正しく徴税しようとすればするほど処理が細かく複雑になり、事務負担が増す。特に仕入れは、コンビニのような仕入れ販売の業態はまだしも、飲食店のように材料を仕入れてつくって売る業態は、材料は8%で買えるのに店で出す料理には10%の消費税をかけるというのでは利ザヤを懐に入れたと思われかねない。「透明性」も損なわれてしまうのだ。

仕入税額控除と本則計算

確定申告の季節、事業者は「控除」という言葉に敏感になる。日本では売上高が1000万円を超える事業者は法人か個人事業主かを問わず課税事業者であり、消費税を国に納める義務を負う。その際、納税額は前段階税額控除方式で計算する。つまり、財やサービスを販売する際に客が払った消費税額から、仕入れ時に自分が相手方に払った消費税額を引いて計算する。小売店のように客がその商品の最終消費者である場合、店頭で客から預かった消費税額から、自分が仕入先の卸業者に払った消費税額を引き算してその差額を国に納税する。この引き算――「本則課税による計算」あるいは「本則計算」――が仕入税額の控除だ。

1次産業か2次産業か3次産業かを問わず、すべての事業活動は付加価値を生む活動だから、前を引き算して出る額は基本的にプラスになることが多い。ただ、事業活動は同時に生き物でもある以上、マイナスの数字が出ることもある。

商品を原価割れで値引き販売すれば、客から預かる税額は自分が仕入れ先に支払った税額に足りなくなる。仕入れ以外でも、事務所家賃や光熱費などの事業経費には事務所オーナーや電力会社に払う消費税が含まれているから、事業活動を通じて顧客から預かることのできた消費税額がそれら経費にかかった消費税額を下回れば、事業者として消費税を納め過ぎていることになる。

これらの場合、仕入税額控除上はマイナスの数字が出る。このマイナス分は申告納税後に国から還付される。口幅ったい物言いだが、「確定申告は正しく」というのは、戻るはずのものをちゃんと戻してもらうためでもあるのだ。

あれから30年――免税事業者制度と簡易課税制度

この点に配慮して1989年の消費税導入と同時に始まったのが、売上高1000万円以下(導入当時は3000万円)の小規模事業者は消費税の納付が免除される「事業者免税点制度」――いわゆる免税事業者制度――と、売上高5000万円以下の事業者は事前に届け出れば実際の仕入れ等の税額を計算しなくても売上高からの見なしで控除税額が算出できるようにした「簡易課税制度」である。

実は今回の軽減税率、低所得者の負担増に配慮した面もあるにはあるが、本当の目的は消費税開始から30年経って役割を終えたとされるこの両制度を廃止し、「適格請求書等保存方式」(インボイス制度)を普及させて本格的な高消費税率社会に備えることだとも言われている。

免税事業者制度と簡易課税制度のもとでは「益税」あるいは「損税」の問題があった。前者の代表はいわゆる消費税のプール、つまり顧客から預かった消費税が小規模事業者の利益になること。そして後者の代表は、狭義では医療機関等で生じる消費税の持ち出し――診療報酬等の非課税売上と医療器具等の課税仕入れとの間で生じる損――だが、広義には、見なし計算をした控除税額が実際の額より少ない場合に消費税を払い過ぎたままになってしまうことである。

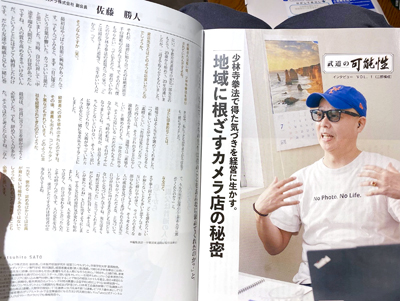

そしていずれの問題も、原因は実際の税額で計算していない(本則計算していない)点にある。消費税が始まった1989年当時は計算しようにもできないのが実情だったが、高性能な会計ソフトが安価で出回り、決済の電子化も可能になった今、公平性の理想に鑑みて仕入税額控除は全て本則計算に変えていくべきであり、「売り手が、買い手に対して、正確な適用税率・税額を伝えるもの」(財務省主税局税制第二課課長補佐加藤博之氏の定義。出典:流通BMS.com)であるインボイスの普及はその布石になるだろう、というわけだ。

黒寄りのグレー、白寄りのグレー

消費税に関し「益税」になっているか広義の「損税」になっているか、厳密に計算したことがなかったとして、もし前者であれば税理哲学上は――つまり国税庁的には――“黒寄りのグレー”であり、取引先を回答して消費税の後払いを受けることは事業者の倫理にもとるだろう。

しかし経済振興の観点からは――つまり経済産業省と中小企業庁からは――“白寄りのグレー”であり、財務省サイト内「消費税の転嫁のあり方」が示す値上げを行わせてもらえない状況であれば、むしろきちんと回答して後払いを受けて事業投資に充てるべきだろう。

調査返信用封筒の有効期限は3月31日まで。消費税の確定申告納税期限の前日である。

(2019.3.6)