第5回 速報! 緊急税制改正

さて今回は、去る6月19日に国会で成立した「緊急税制改正」についてお届けします。

例年ですと、年末に与党税制改正大綱が発表されて、おおむねその内容で翌年に税制改正法案が国会を通過し、その年の税制改正が決まります。しかし今年は、昨年からの世界的大不況の影響を受け、年度途中ながら景気刺激対策も兼ねて「緊急税制改正」が決まりました。

■税制による経済救済

うっかりすると見逃してしまうかもしれませんが、今回のような「緊急改正」は異例のことです。

そもそも税とは、「公平・中立・簡素」を原則にしていますので、基本、改正は年に一度。それもできるだけ複雑にならないよう配慮されています。その見地からすると、今回の措置は、昨年からの金融不況に対してできるだけ税制面でも景気を刺激しようという意図が大きく働いた、文字どおり緊急措置といえるでしょう。

今回の緊急税制改正において、以下の3つの項目が正式決定しました。

1.交際費枠の拡大

⇒H21年4月1日以後「終了」事業年度より適用(遡及適用)

2.研究開発税制の拡充

⇒H21年4月1日以後「開始」事業年度より適用

3.住宅取得等資金贈与500万円非課税

⇒H21年1月1日以後の贈与について適用(遡及適用)

以下それぞれの項目について詳しくみていきましょう。それぞれ、遡及適用に注意してください。

■交際費枠の拡大

現在、資本金1億円以下の中小企業における交際費課税は、年間400万円までについてその9割の経費性が認められています。交際費が多額に必要な業種で働く人は、「交際費枠400万円」と記憶しているかもしれません。

それが今回の改正で、中小企業の交際費課税において、「年間400万円」が「年間600万円」に拡大されました。しかも、その適用開始が「H21年4月1日以後『終了』事業年度より」となっていますので、通常のケースであれば4月末決算6月申告の会社から適用が可能です。つまり、交際費の多い会社ではすぐに適用が受けられるということです。

とはいえ、この大不況の中で無理に交際費を増やす必要はありません。節税のために交際費を増やしたせいで手元資金が枯渇したというのでは本末転倒です。企業経営では、まずは冗費の節約が大切です。

■研究開発税制の拡充

研究開発税制の拡充については、以下の3項目となっています。

・H21年4月1日~H23年3月31日に開始する事業年度の税額控除限度額を法人税額の20%から30%に引き上げ(他の制度と組み合わせると最大40%)

・赤字の場合などで法人税が発生せず税額控除が適用できなかった場合に、H21年分については3年間の繰越が可能に

・赤字の場合などで法人税が発生せず税額控除が適用できなかった場合に、H22年分については2年間の繰越が可能に

つまり、「この時期に研究開発にお金を投じたら、今まで以上に節税メリットを与えてあげますよ」という内容になっています。特に、不況のあおりで今年や来年はどうしても赤字になってしまう会社は大変多いと思いますので、その節税メリットを平成21年の場合で最大3年間繰り越せるようになっているのは、ありがたい措置ではないでしょうか。

■住宅取得等資金500万円非課税

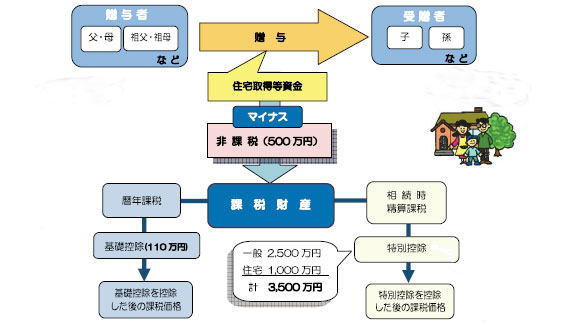

これは、「父母や祖父母などの直系尊属から20歳以上の子どもなどが、住宅購入資金又は一定の増改築資金の贈与を受けた場合に、500万円まで非課税にする」という新制度になっています。適用は、H21年1月1日~H22年12月31日までの贈与となっていて、遡及適用されることになります。

また、この住宅取得等資金贈与500万円非課税は、暦年課税又は相続時精算課税とあわせて適用を受けることができます。つまり、暦年課税の場合、110万円(基礎控除)+500万円=610万円まで非課税となります。相続時精算課税の場合、3,500万円(住宅特例)+500万円=4,000万円まで非課税となります(3,500万円部分は従来通り相続時に再計算)。

注意点としては、適用に当たって、「申告期限内に贈与税の申告書及び添付書類などを税務署に提出する必要がある」ことです。贈与税の申告期限は、贈与を受けた年の翌年2月1日から3月15日の間ですが、この申告期限内に申告書等を税務署に提出しないと適用が受けられませんのでご注意ください。税金がかからないのだから何もしなくていいというのは間違いです。

以下に図解しましたので、参考にしてください。

今日のこの話が経営者の皆様のお役に立つことができれば幸いです。

執筆者プロフィール

今村仁 Imamura Hitoshi

マネーコンシェルジュ税理士法人 代表社員

経 歴

京都府京都市出身 立命館大学経営学部企業会計コース卒 会計事務所を2社経験後、ソニー株式会社に勤務。その後2003年今村仁税理士事務所開業、2007年マネーコンシェルジュ税理士法人に改組、代表社員に就任。税理士・宅地建物取引主任者・CFP等ベンチャー・起業家・中小企業の参謀役税理士(SZ)として、会社設立から株式公開支援まで幅広くサポート。大阪・京都・神戸・滋賀・奈良・東京・横浜を中心に活動。マネーコンシェルジュ税理士法人(旧今村仁税理士事務所)

オフィシャルホームページ

http://www.money-c.com/